ANALIZA TEHNICA A

PIETEI DE CAPITAL

Analiza tehnica este procesul de studiere a istoriei cursului valorilor mobiliare, intr-un efort de a determina cursuri probabile viitoare [SS 90]. Specialistii, in analiza tehnica, pornesc de la premisa ca fortele cererii si ofertei sunt reflectate de preturile si volumele titlurilor tranzactionate. Prin examinarea aceste structuri, ei pot realiza previziuni cu privire la

sensul si valoarea evolutiilor viitoare a cursurilor valorilor mobiliare.

In sensul cel mai restrans al analizei tehnice, se considera ca fluctuatiile pretului reflecta forte si influente atat rationale cat si emotionale. Miscarile pretului, oricare ar fi factorii care le

determina, odata aparute, vor persista inca o perioada de timp, putand fi astfel detectate. CC ]

Activitatea tehnicianului se orienteaza in doua directii: sa identifice tendinta si sa

determine sfarsitul trend-ului, momentul cand preturile incep sa evolueze in directia opusa

acestuia. [CC2,99]

Prin utilizarea indicatorilor

de

presiune

specialistii in analiza

tehnica

obtin informatii referitoare la evolutia intregii piete prin urmatoarele trei tipuri de semnale :

indicatori care arata ce fel de investitori cumpara si vand actiuni;

indicatori care evalueaza activitatea pe piata;

indicatori care releva psihologia indivizilor.

Analiza

fundamentala permite specialistului sa determine

randamentul

pentru

o

anumita perioada si riscul obtinerii beneficiului respectiv, insa numai aceste evaluari nu sunt suficiente pentru a indica daca e bine sa se cumpere sau sa se vanda un titlu. Analiza tehnica este importanta in indicarea momentului

lansarii

ordinului de vanzare sau cumparare - ordin fundamentat, de altfel, pe previziunile referitoare la risc si rentabilitate.

ANALIZA COMPORTAMENTULUI INVESTITORILOR

Se considera ca exista cumparatori, care sunt mai inteligenti , mai informati, mai rapizi in decizii decat altii, achizitiile si vanzarile de titluri vor fi coordonate cu actiunile acestor investitori, in masura in care pot fi identificati. Daca acestia nu cumpara si prefera sa-si sporeasca pozitia de lichiditate, se va adopta o tactica similara, lucru, ce presupune, insa identificarea corecta a investitorilor inteligenti , precum si determinarea exacta a informatiilor care dezvaluie actiunile lor. S-au dezvoltat o serie de teorii care studiaza

comportamentul unor astfel de investitori, care actioneaza pe piata. Dintre aceste teorii vor fi prezentate in continuare teoria "odd-lot"-urilor, care studiaza

actiunile

micilor investitori, teoria investitorilor institutionali cei care gestioneaza volume mari de bani, si teoria insiderilor, comportamentul acelor investitori care fac parte din organizatia a caror titluri le

tranzactioneaza. CC

1.1. Teoria "odd-lot"

Micul investitor

nu

cumpara de obicei

mai

mult

de

1 0 de actiuni ale unei

companii. Aceste pachete de pana la 100 de actiuni si-au gasit in literatura de specialitate, denumirea de 'odd-lot', spre deosebire de pachetele mari de actiuni numite 'round-lot'.

Cei care vand si cumpara 'odd-lot' incearca sa actioneze in modul cel mai bun pe piata in cea mai mare

parte a

timpului, adica

sa

cumpere cand piata este in scadere, respectiv sa vanda cand aceasta creste. Este de fapt ilustrarea unei reguli de aur a oricarui

investitor: 'cumpara ieftin si vinde scump'. Cu toate acestea tehnicienii inclina sa creada ca micul investitor tinde sa actioneze gresit in momentele critice, de schimbare structurala

a pietei. Daca se presupune ca investitorul obisnuit, 'nesofisticat', de regula, se inseala, atunci

va fi avantajos sa se urmeze o strategie total opusa cu a sa. [CC2, ], [BGM,97]

Pentru a descoperi cum actioneaza

micul

investitor,

sunt

adunate statistici

cu privire la tranzactiile odd-lot. Volumul

acestora este cuantificat

si raportat zilnic. Statisticile au in vedere numarul actiunilor cumparate, al celor vandute si al vanzarilor

'scurte'. Se calculeaza o rata odd-lot ca raport intre vanzarile si cumpararile de 'odd-lot'.

Rata odd lot =

Vanzari odd lot

Achizitii odd lot

Achizitii odd lot

Evolutia acestui indice este urmarita, de obicei, in paralel cu cea a unuia din indicii

pietei. O crestere a acestui indice sugereaza ca pe piata se cumpara mai mult decat se vinde, in timp ce o scadere arata ca se vinde relativ mai mult.

De-a lungul unui ciclu al pietei asa zisii 'odd-loter'-eri vor vinde cand piata este in crestere si vor cumpara cand ea scade. In timp ce piata creste, indicele 'odd-lot' scade. In

orice caz, in

apropierea sau in momentul de varf al pietei, indicele incepe sa creasca pe masura ce 'odd-lot'-erii vand proportional

mai

putin.

Volumul cumpararilor

'odd-lot'

creste notabil chiar inainte

de

intrarea

pietei

in

declin.

In

mod similar, de a

lungul

declinului, indicele creste. In momentul premergator cresterii pietei, volumul vanzarilor de odd-lot creste foarte mult si indicele incepe sa scada. [MC,HG, 0]

Statisticile au demonstrat, fapt mentionat in deschiderea acestui subcapitol, ca micii investitori au tendinta de a intra in panica in momentele de turbulenta ale pietei, in acest caz actiunile lor nu mai prezinta importanta pentru a se putea prognoza evolutia viitoare a pietei.

1. Lichiditatile institutionale

O alta modalitate de orientare a actiunilor investitionale este in functie de directia in

care

actioneaza investitorii inteligenti. Pentru aceasta este necesar sa se identifice acesti investitori si sa

se gaseasca indicatorii obiectivi ai activitatii lor de tranzactionare. Astfel de investitorii pot fi considerati persoanele care gestioneaza portofoliile fondurilor de pensii, a

fondurilor mutuale,

a societatilor de investitii, etc.

[ND CB,97 Ei sunt

investitorii

profesionisti, meseria"

lor

este

aceea

de a creste valoarea disponibilitatilor date spre gestionare.

Fondurile mutuale, de exemplu, raporteaza lichiditatile in fiecare luna, indicatorii de structura a portofoliului lor se modifica la fiecare raportare. Actionandu-se dupa acest model, evolutia pietei se poate interpreta in corelatie cu structura portofoliului fondurilor mutuale; in momentul in care lichiditatile detin o pondere mare inseamna ca ei estimeaza ca piata este in scadere, dimpotriva atunci cand lichiditatile detinute sunt mici acest lucru semnifica faptul ca piata este in crestere.

Ca si in cazul comportamentelor micilor investitori si comportamentul investitorilor institutionali este un comportament subiectiv. Acesta se bazeaza pe analize si previziuni proprii, insa se considera ca ei detin mai multe informatii, au o imagine de ansamblu mai buna asupra pietei, cunostinte, abilitati si experienta in gestionare a banilor si a titlurilor mobiliare, decat alti investitori, din acest motiv investitorii institutionali sunt considerati ca fiind "investitorii inteligenti" de pe piata.

1.3. Insiderii

Managerii portofoliilor

pot

fi

"inteligenti",

dar

in

mod

sigur cel mai inteligent investitor

dintre

toti ar

trebui

sa fie un insider", cineva

care

lucreaza in compania respectiva, cineva care afla de la sursa ce planuieste compania sa faca in viitor. Se poate

tranzactiona dupa modelul insiderilor: daca ei cumpara, se va cumpara si se va vinde daca

ei vand. O carenta a sistemului este faptul ca informatia referitoare la activitatea acestui tip de investitor poate avea vechime de cateva luni in momentul dezvaluirii ei.

O alta situatie poate fi aceea in care insiderii cumpara si vand in acelasi timp, in acest caz vor fi analizate comportamentele care influenteaza semnificativ piata si care se bazeaza pe informatii certe ale viitorului companiei.

Indicatorii care surprind comportamentele anumitor categorii de investitori sunt de natura calitativa, si relativ greu de determinat, de aceea ei se coreleaza si cu alte grupe de indicatori cum ar fi cei care monitorizeaza activitatea pietei.

INDICATORI CARE EVALUEAZA ACTIVITATEA PE PIATA DE CAPITAL

Odata cu incercarea de a identifica grupurile de vanzatori si cumparatori, multi tehnicieni arata ca este importanta masurarea presiunilor de cumparare si vanzare pentru

intreg ansamblu

al pietei.

In

acest scop

sunt folosite

mai

multe metode: teoria Dow, volumul de echilibru si pretul tranzactiei (OBV,PVT), indicele crestere / descrestere (AD- R), indicele de amplitudine (NH/NL), inchiderea ponderata (Weighted Close),

metoda mediilor

mobile (MACD - Mobile average

convergence/ divergence) sau oscilatorul stocastic. [OF RP,99 , [CC2,99], [EI,VD,01]

In continuare se vor prezenta pe scurt doar cateva dintre aceste metode si anume: teoria Dow, metoda mediilor mobile (MACD - Mobile average convergence/ divergence) si oscilatorul stocastic.

1. Teoria Dow

Unul din instrumentele utilizate de analistii tehnici pentru a

masura cererea si oferta si pentru

a

previziona

pretul

actiunilor este

teoria lui Dow.

Aceasta teorie, fundamentata de Charles Dow la inceputul secolului, este probabil cea mai veche abordare

tehnica, formala, a pietei. Ea este

utilizata pentru a indica modificarile de pret si de tendinta atat pentru piata in ansamblu ei cat si pentru titluri individuale.

Descoperirea rasturnarilor de tendinta ale indicilor bursieri s-au realizat prin analiza

graficului, in care se prezinta cursurile de deschidere a celor doi indici Dow Jones: indicele

actiunilor industriale si indicele actiunilor societatilor feroviare. Prin studierea evolutiei

celor 30 si respectiv 20 de titluri cuprinse in cadrul celor doi indici, s-au stabilit mai multe

tipuri de fluctuatii ciclice. Aceste cicluri au fost clasificate de Dow in cicluri primare sau principale, secundare si minore. [CESA

Trend-ul primar sau principal este ciclul pe termen lung care conduce piata ascendent sau descendent, el poate acoperi o perioada de pana la patru ani. Acest tip de fluctuatie indica tendinta generala a pietei.

Tendintele secundare sau reactii intermediare se manifesta sub forma unor forte restrictive asupra trend-ului primar,

cu tendinta

de a corecta

deviatiile

de

la

limitele generale. Ele sunt evolutii ascendente pana se atinge o faza pe termen lung descendenta sau invers.

Aceste trend-uri secundare se pot

desfasura

pe durata

a

unei

saptamani

sau

a catorva luni.

Trend-urile minime sunt fluctuatiile zilnice

sunt neglijabile,

cu o valoare

analitica scazuta, datorita duratei scurte si variatiei reduse in amplitudine.

Supozitia de la care pleaca teoria lui Dow este relativ simpla: o piata este in crestere ('bull market') atunci cand se ating cresteri succesive ce survin dupa corectii secundare incadrate intr-un

trend

ascendent, ca in figura 1. Teoria mai cere ca toate corectiile secundare descendente sa

fie

de mai scurta durata si amplitudine decat cele ascendente.

Situatia inversa va fi valabila pentru o piata in scadere ('bear market').

Situatia inversa va fi valabila pentru o piata in scadere ('bear market').

Valoare indice de piata

Valoare indice de piata

Fig.1 Evolutia pietei cu trend ascendent

Timp

O piata puternica, cu o tendinta continua, fie ca este 'bull market' - in crestere sau 'bear market' - in scadere, este cea pe care ambii indicatori evolueaza in aceeasi directie.

Cand mediile au tendinte opuse, piata este considerata slaba sau nehotarata.

Exista, in principal, doua critici aduse acestei teorii si anume: faptul ca fluctuatiile

secundare nu sunt foarte clar determinate, iar cea de a doua, ca metoda nu face decat sa confirme evolutia pietei pe termen lung si nu sa o anticipeze. [BGM,9

Chiar mai mult, in economia moderna, exista o serie de relatii, uneori invizibile si foarte complexe destul

de

greu de surprins fara ajutorul unor mijloace de

calcul performante. O astfel de relatie complexa exista intre fluxurile de numerar, rata dobanzilor pe termen lung si pietele de capital.

Conform teoriei Dow, daca se studiaza evolutia celor doi indicatori care stau la baza ei,

in momentul in care rata inflatiei si rata dobanzilor pe teren lung scad, atunci pietele de capital ar trebui sa cunoasca perioade de crestere, datorita faptului ca celelalte forme de

investitii preferate in perioadele

inflationiste cum ar

fi:

investitii in valori

imobiliare, aur, sau depozite bancare, sunt parasite in favoarea investitiilor cu randament mai ridicat - investitiile in valori mobiliare - actiuni, obligatiuni sau alte produse ale pietelor de capital. Acesta ar trebui sa fie comportamentul investitorilor - din punct de vedere

teoretic,

in

realitate

nu

se intampla

intotdeauna

astfel.

In

figura se poate

Conform teoriei Dow, daca se studiaza evolutia celor doi indicatori care stau la baza ei,

in momentul in care rata inflatiei si rata dobanzilor pe teren lung scad, atunci pietele de capital ar trebui sa cunoasca perioade de crestere, datorita faptului ca celelalte forme de

investitii preferate in perioadele

inflationiste cum ar

fi:

investitii in valori

imobiliare, aur, sau depozite bancare, sunt parasite in favoarea investitiilor cu randament mai ridicat - investitiile in valori mobiliare - actiuni, obligatiuni sau alte produse ale pietelor de capital. Acesta ar trebui sa fie comportamentul investitorilor - din punct de vedere

teoretic,

in

realitate

nu

se intampla

intotdeauna

astfel.

In

figura se poate

observa ca in ultimii 60 de ani au existat multe exceptii de la regula amintita.

Dow 0 Industrial

Dow 0 Industrial

Dow 20 Obligatiuni

Indexul preturilor de consum

Sursa: Basics of trading_ Internet

journal_2 02

Fig. 2 Corelatia dintre evolutia indecsilor Dow 30 si Dow 0 pentru NYSE

si rata inflatiei

Din grafic se poate observa ca au existat de-a lungul timpului multe perioade in care practica a contrazis teoria. Fapt ce se datoreaza conexiunilor complexe care exista in cadrul economiilor moderne, relatii greu de observat si foarte greu de previzionat fara ajutorul unor modele economico - matematice complexe. Calculatoarele pot fi antrenate si invatate sa detecteze astfel de situatii exceptionale, decizia si actiunea apartine insa tot factorului uman, specialistului, investitorului, el va hotari, pe baza informatiilor pe care le detine, daca va cumpara sau va vinde.

Metoda mediilor mobile de convergenta - divergenta

Metoda

mediilor mobile

de convergenta - divergenta este unul

dintre cei mai

importanti indicatori de moment si se calculeaza conform formulei:

MMCD Mavg 1 )

Mavg 2 )

unde MMCD - medie mobila a raportului de convergenta divergenta;

Mavg(12) - media mobila exponentiala cu perioada de 12 zile; Mavg(26) - media mobila exponentiala cu perioada de 26 zile.

Acest indicator este un oscilator, ce arata relatia dintre cele doua medii mobile; pentru

a-l putea analiza

se

mai

calculeaza un indicator suplimentar numit

trigger ,

determinat ca o medie mobila exponentiala cu perioada de noua zile.

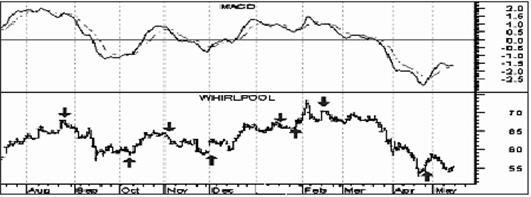

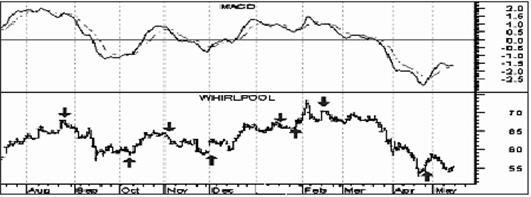

Semnale de cumparare

sunt generate

cand

oscilatorul MMCD creste deasupra

trigger-ului, iar semnalele de vanzare sunt in momentul in care MACD scade sub trigger (fig.3). S-au reprezentata grafic MMCD si cursul bursier pentru Whirlpool in anul 20 1. Sagetile orientate in sus reprezinta un semnal de cumparare si apar in momentul in care MMCD depaseste trigger-ul, iar sagetile orientate in jos reprezinta semnale de vanzare si au fost trasate in momentul in care MMCD a fost depasit de trigger, unde trigger ul este

reprezentat prin linia punctata din cadranul superior - MMCD (fig. 3).

Sursa: NYSE Bulletin

Fig 3. Evolutia actiunilor Whirpool si graficul determinat pe baza mediilor mobile

Atunci cand se produce o miscare puternica a pretului, ca de exemplu in octombrie

sau la inceputul lui februarie, indicatorul

da

semnale puternice si

inainte de

miscarea

preturilor, dar pentru

oscilatii

mici ale pretului,

ca la mijlocul

lunii noiembrie,

acest indicator nu a fost util. [BGM 7], [CC 99]

Una din cele mai aspre critici aduse acestui indicator este ca el furnizeaza adesea semnale false sau intarziate asupra pietei, aceasta deficienta provine din faptul ca el este determinat pe baza datelor istorice, din trecut este de fapt un post calcul, astfel investitorii care se bazeaza pe analiza tehnica pierd foarte multe oportunitati de investitii intre aparitia semnalelor de vanzare sau cumparare.

3. Oscilatorul stocastic

Oscilatorul stocastic compara relatia dintre pretul de inchidere al unei actiuni cu plaja de variatie a pretului pentru o perioada de timp.

Indicatorul stocastic se traseaza

cu

ajutorul a doua

linii. Linia

principala este

denumita C, a doua linie, numita %M, este o medie mobila a %C.

Formula oscilatorului stocastic cuprinde patru variabile si anume :

Perioada %C - este numarul de perioade folosit in calculul stocastic;

Perioada lenta %C - aceasta variabila controleaza uniformizarea interna a variabilei

C. O valoare de 1 reprezinta un oscilator rapid, in timp ce o valoare de 3 reprezinta un oscilator lent.

Perioada %M - este numarul de perioade in functie de care se calculeaza media mobila a lui %C. Media mobila este denumita %M si se deseneaza cu o linie punctata deasupra lui %C.

Metoda M -este tipul de medie aritmetica, exponentiala, variabila sau ponderata)

folosita pentru a calcula perioada M.

Valoarea lui % C se obtine din urmatorul raport:

Inchiderea

curenta - Minimul

pretului minim in %C

perioade

100

Maximul pretului maxim in %C

perioade - Minimul pretului minim in %C

perioade

De exemplu, pentru a calcula %C cu perioada de 10 zile se va determina, in primul rand, maximul celor mai mari preturi de tranzactionare si minimul celor mai mici preturi de tranzactionare din ultimele 10 zile. Sa presupunem ca in timpul celor 10 zile de tranzactionare cel mai mare pret maxim a fost 46 si cel mai mic pret minim a fost 3 , cu o

plaja de variatie de 8. Daca inchiderea curenta a fost 1, %C se calculeaza dupa formula:

%C

100

curenta ar fi fost 42, %C ar fi fost 50%, ceea ce inseamna 50% din plaja la care s-a tranzactionat in ultimele 10 zile.

Se calculeaza apoi o medie mobila a valorilor folosind o perioada specificata de catre %M, medie care capata chiar denumirea de %M.

Oscilatorul stocastic variaza intotdeauna intre % si 100%. O valoare de 0% arata

ca inchiderea din ziua curenta a avut cel mai mic nivel din cele specificate in x zile de tranzactionare. O valoare de 100% arata ca inchiderea curenta a avut cea mai mare valoare din ultimele x zile de tranzactionare.

Exista mai

multe

metode de

interpretare

a

acestui

indicator,

in functie de semnalele date de el, se pot elabora anumite planuri de actiune, ca de exemplu:

cumpara cand oscilatorul (%C ori %M) scade sub un anumit nivel (de exemplu 0) si apoi creste deasupra acestui nivel si vinde cand oscilatorul creste deasupra unui

anumit nivel (de exemplu 80) si apoi scade sub acest nivel;

cumpara cand %C creste deasupra %M si vinde cand %C scade sub linia %M (in acest

caz se

urmaresc

divergentele: cand cursul

atinge

noi

maxime in timp

ce

oscilatorul inregistreaza minime, inseamna ca pretul va scadea ;

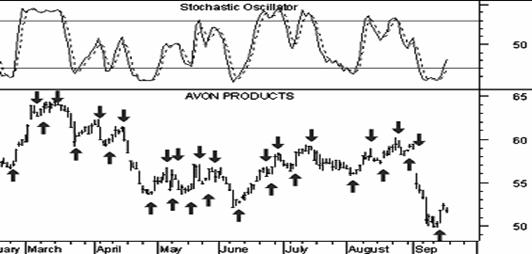

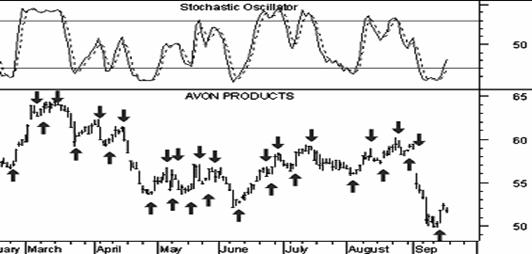

Sursa: NYSE Bulletin

Fig. 4. Evolutia titlurilor firmei AVON Products si graficul realizat conform metodei oscilatorului stochastic

Sagetile orientate in sus reprezinta semnale de cumparare si au fost trasate in momentul in care %C creste deasupra

lui

%M

, iar sagetile orientate in jos reprezinta semnale

de vanzare si sunt reprezentate

pe grafic atunci

cand

indicatorul C

scade

sub

linia indicatorului %M (fig. .).

Un oscilator este prin definitie un instrument de masura a vitezei de evolutie a pietei. Pe orice trend, ascendent sau descendent, preturile evolueaza cu o viteza mai mare, mai mica sau constanta. O diminuare a vitezei de evolutie a preturilor - preturile cresc sau scad mai incet - reprezinta un semnal ca trendul actual s-ar putea modifica.

Majoritatea indicatorilor prezentati anterior isi gasesc o exprimare grafica, de aceea se poate afirma ca analiza tehnica se bazeaza foarte mult pe utilizarea si analiza graficelor, acestea reprezinta instrumentul fundamental al specialistilor in analiza tehnica.

INTERPRETAREA INDICATORILOR SI ANALIZA GRAFICA A EVOLUTIEI PIETELOR DE CAPITAL

Asa cum s-a aratat pana acum, in analiza tehnica se folosesc o serie de indicatori care arata

si estimeaza evolutia generala a unui titlu sau a pietei. [CC2,99] Pentru ca un indicator sa fie eficient in prognozarea evolutiilor viitoare, el ar trebui:

sa ofere un semnal corect;

sa emita semnalul cu o perioada de anticipare suficienta, astfel incat sa justifice actiunea

de vanzare / cumparare;

sa fie valabil o anumita perioada de timp.

Indicatorii actuali de pe piata nu ofera in mod consecvent semnale corecte, cu alte cuvinte uneori este posibil ca ei sa anunte o crestere a pietei, dar piata sa aiba ulterior o evolutie negativa. Chiar in conditiile in care un indicator genereaza un semnal corect, este posibil

ca in

momentul

in care

el este interpretat,

piata deja a evoluat.

Revenind la

caracteristicile indicatorilor, se pune

intrebarea daca evolutia semnalata a durat suficient timp pentru a se actiona pe piata.

Se poate intampla, ca

intre indicator si

piata

sa

existe perioade

de anticipare

nepotrivite, de exemplu,

este

posibil

ca

piata

sa

evolueze inaintea indicatorului

si,

in consecinta, acesta se dovedeste inoperant. Daca cele doua serii de timp sunt studiate prin

metode statistice si matematice si se va constata ca ele tind sa evolueze simultan, atunci indicatorul isi pierde calitatea sa de anticipare [CC2,99 , [PI94]

Pentru investitorul neinitiat, indicatorii de presiune

utilizati in analiza

tehnica, precum si larga varietate de grafice sunt considerate, de cele mai multe ori, constructii

matematice foarte

complexe, putin intelese. Realitatea este ca, majoritatea lor nu au un

substrat

matematic si nici o

complexitate atat

de

mare.

De exemplu, nu exista nici o evidenta palpabila care sa arate ca cei care tranzactioneaza asa-zisele odd-lot -uri obtin

rezultate inferioare, respectiv superioare celor implicati in tranzactiile cu 'round-lot'-uri. Mai mult,

deseori, performantele obtinute de managerii fondurilor mutuale se dovedesc mai slabe chiar decat cele ale unui indice al pietei neadministrat, astfel incat pare mai rational sa se urmeze o strategie total opusa de cea pe care o aplica acestia la un moment

dat.

Analiza tehnica

se bazeaza foarte mult, in

prognozarea evolutiilor

pietei

si a titlurilor

precum si fundamentarea deciziilor de investitii, pe analiza grafica a evolutiei indicatorilor. In continuare vor fi prezentati o serie de indicatori si elementele predictive care le furnizeaza.

3.1. Media mobila

Media

mobila

(moving

average

-

MM) este un

indicator de

moment

ce se

calculeaza dupa urmatoarea formula:

1

N

F(t

1)

A (t - j

F(t

1)

A (t - j

j

unde: N - numarul de perioade anterioare incluse in calcul; A t j+ -valoarea actiunii la momentul (t-j+1);

F t+ - valoarea previzionata la momentul (t+1)

Graficul acestei functii este foarte important pentru analiza tehnica, atunci cand se calculeaza o medie mobila, se face o analiza matematica a preturilor medii a unei actiuni peste o perioada predeterminata de timp, o data cu modificarea pretului actiunii are loc si o evolutie ascendenta sau descendenta a mediei mobile.

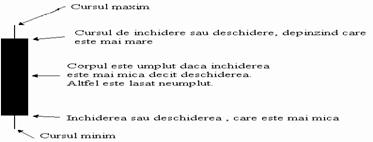

Media mobila se poate calcula prin cinci metode: simpla (aritmetica , exponentiala, triunghiulara, variabila si ponderata. Ea se poate aplica la cursul de inchidere, cursul de deschidere, cursul maxim, cursul minim, la volumul tranzactiilor sau chiar la alta medie mobila.

Singura diferenta consta in ponderile acordate fiecarei date din serie, astfel:

media aritmetica acorda aceeasi pondere tuturor datelor din serie,

media exponentiala si media ponderata

acorda o mai mare importanta celor mai recente valori din serie,

la calculul mediei mobila triunghiulara sunt importante datele din mijlocul seriei,

iar media mobila variabila se calculeaza in functie de volatilitate preturilor.

Utilizata pentru un titlu anume, media mobila simpla nu serveste numai pentru

determinarea tendintei

pe

termen

lung

a

variatiilor de curs bursier,

ci este,

adesea,

considerata ca instrument de previziune si, mai precis, un instrument care poate indica

momentul oportun pentru o actiune de vanzare sau de cumparare a unui titlu.

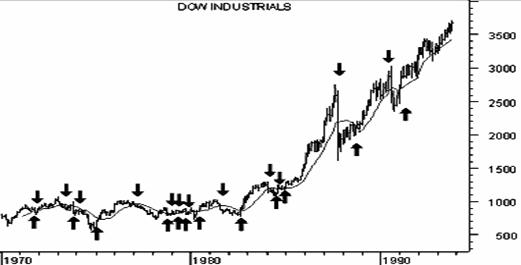

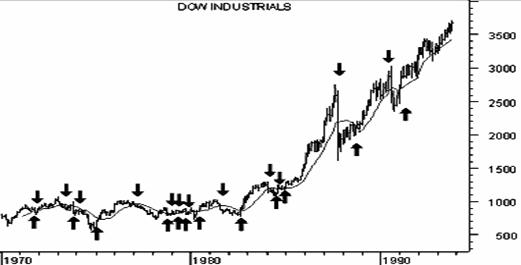

In figura 5. se prezinta graficul evolutiei unei serii de cursuri de deschidere ale unui titlu mobiliar, ajustate cu o medie mobila de 200 de zile, s-a desenat DJIA (19 0-

1995) (Dow Jones Industrial Average) si media mobila cu decalaj de 200 zile. Sagetile orientate

in sus sunt semnale

de cumparare,

iar cele

orientate in jos sunt semnale de vanzare.

Sursa : NYSE Bulletin

Fig.5. Evolutia indicelui DOW-Jones Industrial pe o perioada de 20 de ani

Se poate estima o modificare a tendintei atunci cand curba mediilor mobile este inca in crestere, iar curba cursurilor bursiere are deja o evolutie descendenta. In momentul intersectiilor, modificarea de tendinta nu este semnificativa decat in masura in care curba

mediilor mobile se

aplatizeaza. Acest lucru este un semnal care indica sfarsitul fazei de crestere si

furnizeaza

o

indicatie

de vanzare.

Realizand rationamentul invers, in care

tendinta pe termen lung este descrescatoare, semnalul este susceptibil de interpretare ca o indicatie de cumparare.

Atunci cand graficul cursurilor bursiere prezinta o panta pozitiva si superioara celei a mediilor mobile, exista o cerere de titluri nesatisfacuta, care conduce 1a cresterea cotei titlului mobiliar respectiv si invers, daca panta cursurilor este negativa

si inferioara

mediilor mobile, piata prezinta o oferta excedentara dintr-un titlu, care conduce la scaderea pretului acestuia. Atunci cand cele doua curbe se intersecteaza, piata este in echilibru.