Avantajele

obtinute prin diversificarea internationala a portofoliului

Una dintre marile teme in

studiul pietelor de capital o reprezinta beneficiile diversificarii.

In cazul pietelor de capital eficiente, stategiile de investire trebuie

sa includa posesia a multe titluri diferite. De aceea un investitor

ar trebui sa aiba in vedere posibilitatea cumpararii de titluri

straine, diversificandu-si astfel portofoliul la nivel

international.

Tehnica de baza pentru

construirea de portofolii eficiente este frontiera eficienta. Dupa

cum se observa si din Figura 3.1, un portofoliu este considerat eficient daca nici un alt

portofoliu care are acelasi randament nu are un risc mai mic, sau

daca nici un alt portofoliu cu acelasi risc nu are un randament mai

mare. Beneficiile diversificarii eficiente sunt reflectate in curba

frontierei de eficienta.

Principalele argumente in

favoarea diversificarii internationale se refera la faptul

ca investitiile straine ofera un plus de profit si in

acelasi timp, nu numai ca nu produc o crestere a riscului

portofoliului, ba chiar reduc acest risc. Cu alte cuvinte diversificarea

internationala ajuta la imbunatatirea

performantei ajustate la risc a unui portofoliu de active locale.

Titlurile locale tind sa

creasca si sa scada impreuna deoarece sunt afectate in

acelasi mod de conditiile locale ale pietei, cum ar fi oferta de

moneda, schimbari ale ratei dobanzii, deficitul bugetar,

cresterea economica. Aceasta creeaza o puternica

corelatie pozitiva intre toate titlurile nationale

comercializate pe aceeasi piata. Corelatia se aplica

in aceeasi masura si actiunilor si

obligatiunilor. Investitorii au cautat mereu metode de

impartire a riscului si diversificare a riscului pietei

nationale. Pietele de capital straine, fiind foarte variate,

ofera un potential ridicat de diversificare, dicolo de instrumentele

oferite de pietele locale. Cel mai des intalnit argument in favoarea

investitiilor internationale este acela ca ajuta la

scaderea riscului fara a sacrifica randamentul investitiei.

Gradul de

independenta al unei piete de capital este direct

influentat de independenta economiei nationale si de

politicile guvernamentale ale tarii pe teritorul careia se

gaseste. Desi se observa in prezent o crestere din ce

in ce mai mare a influentei factorilor globali asupra pietelor de

capital, factorii nationali si regionali joaca inca un rol

important in evolutia preturilor pe pietele de capital, ducand

la diferente sesizabile in ceea ce priveste gradele de independenta

intre piete. Este clar ca regulile si restrictiile impuse

de guvernele locale, specializarea tehnologica, independenta

fiscala si politicile monetare, precum si diferentele

sociale si culturale contribuie cu toate la gradul de

independenta a pietei de capital.

Toate pietele de capital

evolueaza impreuna pana la un anumit punct, fiind

influentate de aceiasi factorii economici internationali, dar

gradul relativ ridicat de independenta ofera destul loc pentru o

buna diversificare a riscului, atat pe pietele de actiuni, cat

si pe cele de obligatiuni.

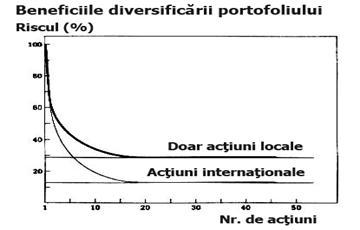

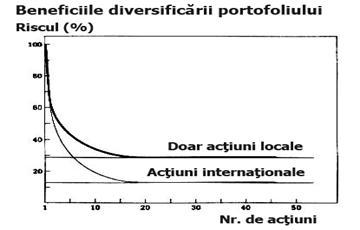

In Figura 3.2 este reprezentat

riscul unui portofoliu local si a unuia diversificat international,

in functie de numarul de titluri detinute. Se observa

ca de la un anumit numar de titluri riscul se reduce foarte

putin. Dar adaugand titluri straine portofoliului, riscul se

reduce mult mai repede, ajungand la mai putin de jumatate din riscul

portofoliului format doar din titluri locale. Vedem cum, prin adaugarea de

titluri straine la portofoliile lor, investitorii isi pot creste

profitul asteptat fara a creste si riscul

portofoliului sau pot scadea riscul fara a-si diminua

randamentele asteptate.

In timp ce randamentele realizate

pot induce in eroare investitorul asupra randamentelor viitoare, ele sunt

folositoare in estimarea riscului. Explicatia acestui fapt se

gaseste in ideea de piata eficienta, conform

careia evolutia unui titlu este imposibil de anticipat cu precizie,

fapt ce nu se aplica si in masurarea riscului. In plus este de

stiut ca erorile statistice in calculul abaterii standard sunt mai

mici decat cele aparute in estimarea randamentelor asteptate.